面對親人離世,遺產稅申報與過戶該如何處理?

(本文轉自我的E政府,更新日期:民國114年4月)

親人離世後,除了殯葬流程與身後事處理,還必須處理的則是處理身後遺產的細節,本文將遺產稅申報與過戶流程步驟化,並列出辦理過程中可能面臨的情況:像是往生者的負債大於遺產,繼承人可能得考量辦理拋棄繼承;或是繼承人有繳納稅金的困難,可提出遺產稅延期、分期或實物抵繳。

一、遺產稅概述

(一) 誰能繼承?

若被繼承人生前未規劃遺囑,依據民法<遺產繼承人>,除配偶擁有相互繼承遺產的權利,遺產繼承人的優先順序為:直系血親卑親屬→父母→兄弟姊妹 →祖父母。

(二) 遺產稅如何計算?

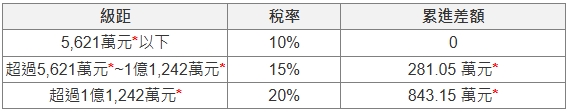

以下為依據114年1月1(含)以後實施三級累進稅率10%、15%及20%新制計算:

| 項目 | 說明 (單位:新臺幣/元) |

| ❶ 遺產總額 | 包含土地、地上物、房屋、動產及其他有財產價值的權利(存款、債權、股票、現金、黃金、珠寶、其他財產或權利等),以及死亡前2年內贈與的財產。 另外,關於「不計入遺產總額」的部分,請參閱<遺產稅簡介> |

| ❷ 免稅額 | 1,333萬元。如為軍、警、公教人員,在執行職務死亡者,加倍計算 |

| ❸ 扣除額 | 1. 配偶扣除額:553萬元/人 2. 直系血親卑親屬扣除額:56萬元/人 (有未成年者,按其年齡距屆滿成年之年數,每年加扣56萬元) 3. 父母扣除額:138萬元/人 4. 重度以上身心障礙扣除額:693萬元/人 5. 扶養親屬扣除額:56萬元/人 6. 喪葬費:138萬元 7. 公共設施保留地扣除額 8. 農業用地及其地上農作物 9. 執行遺囑及管理遺產之直接必要費用 10. 死亡前6-9年內繼承已納遺產稅之財產 11. 遺留下來的債務、稅捐、罰鍰或罰金 12. 夫妻剩餘財產差額分配請求權 |

| ❹ 稅率 & ❺累進差額 | 稅率表如下: |

| ❻ 扣抵稅額 | 1. 2年內贈與已繳納之贈與稅與土地增值稅 2. 在國外繳納之遺產稅 |

| 應納遺產稅額計算公式 | 課稅遺產淨額( ❶ 遺產總額 - ❷ 免稅額 - ❸ 扣除額)× ❹ 稅率 - ❺ 累進差額 - ❻ 扣抵稅額及利息 |

| 線上試算 | 遺產稅試算 遺產稅申報稅額試算服務 |

二、申報流程

(一) 遺產稅申報

繼承人需在被繼承人於死亡日起30天內,至任一戶政事務所辦理「除戶登記」後,再進行以下遺產稅申報流程:

➤ Step1 查詢被繼承人財產、所得及死亡前兩年度贈與資料

申請單一窗口辦理金融遺產查詢及遺產稅申報稅額試算,請參閱<單一窗口查詢金融遺產暨遺產稅申報稅額試算服務專區>。

1. 臨櫃/郵寄申辦:備齊申請人(繼承人)身分證、被繼承人死亡證明書/除戶資料、申請人與被繼承人關係證明等文件,親洽或郵寄至「國稅局」或「地方稅稽徵機關」辦理。

2. 線上申辦:至財政部稅務入口網<稅務線上申辦>,點選「遺產稅」→「查詢被繼承人財產、金融遺產、死亡前二年內贈與及所得資料暨申請遺產稅稅額試算服務(自然人憑證/ 健保卡/行動自然人憑證)」。

➤ Step2 申請會同開啟保管箱:被繼承人若生前在金融機構或信託公司租用保管箱,繼承人可依法開啟保管箱

需先向「出租單位」洽妥辦理手續和日期,再通知「國稅局」派員會同點驗:

1. 臨櫃/郵寄申辦:備齊被繼承人除戶戶籍資料、申請人(繼承人)現戶戶籍資料、派員會同開啟保管箱申請書等文件,親洽或郵寄至「國稅局」辦理。

2. 線上申辦:至財政部稅務入口網<稅務線上申辦>,點選「遺產稅」→「申請會同開啟保管箱(免憑證)」。

➤ Step3 辦理拋棄繼承或限定繼承:當被繼承人有債務,或繼承人因其他因素欲拋棄或限定繼承

於知悉繼承日起3個月內,以書面方式向「被繼承人戶籍地地方法院」提出申請:

➤ Step4 進行遺產稅申報

須於被繼承人死亡日起6個月內完成申報,申辦方式如下:

※ 如有正當理由無法如期申報,可申請「遺產稅延期申報」,以延長3個月為限,請參閱<申請遺產稅延期申報>。

1. 臨櫃/郵寄申辦:持<遺產稅申報書>及相關文件,以書面向「被繼承人戶籍地國稅局」申報,應備文件可參考<遺產稅申報書說明>。

2. 線上申辦:請至財政部電子申報繳稅服務網<遺產稅電子申辦>,下載遺產稅電子申辦程式,並匯入相關申報資料。

(二) 繳納遺產稅

➤ Step1 收到繳納通知書

※ 若對繳納通知書上的記載或金額有質疑時,應於繳納期間內提出「遺產稅案件更正」,申辦方式如下:

1. 臨櫃/郵寄申辦:持<遺產稅案件更正申請書>與相關文件,親洽或郵寄至「被繼承人戶籍地國稅局」申請。

2. 線上申辦:至<稅務線上申辦>,點選「遺產稅」→「申請遺產稅案件更正(免憑證/ 自然人憑證/ 健保卡/ 行動自然人憑證)」。

➤ Step2 進行遺產稅繳納

納稅義務人應於接到繳納通知書之日起2個月內一次繳清稅款。

※ 若有繳納困難者,可於繳納期間內申請「遺產稅延期、分期或實物抵繳」,申辦方式如下:

| 情況 | 說明 | 臨櫃/郵寄申辦 | 線上申辦 |

| 延期繳納 | 最多可延期2個月 | 持<遺產稅、贈與稅延期或分期繳納申請書>及相關文件,親洽或郵寄至「被繼承人戶籍地國稅局」申請 | 至<稅務線上申辦>,點選「遺產稅」→「遺產稅延期或分期繳納」。 |

| 分期繳納 | 應納稅額達30萬元以上,最多可分成18期,每期間隔以不超過2個月 | 同上 | 同上 |

| 實物抵繳 | 應納稅額達30萬元以上,繳納現金確有困難者 | 持<遺產稅實物抵繳申請書>及相關文件,親洽或郵寄至「被繼承人戶籍地國稅局」申請 | 至<稅務線上申辦>,點選「遺產稅」→「申請遺產稅實物抵繳(免憑證)」。 |

➤ Step3 繳納完成後,向國稅局申請「遺產稅各項證明核(補)發申請書」,取得相關證明書

| 情況 | 說明 | 臨櫃/郵寄申辦 | 線上申辦 |

| 繳稅 | 憑「繳款書收據」申請「遺產稅繳清證明書 | 持<遺產稅各項證明核(補)發申請書>及相關文件,親洽或郵寄至「被繼承人戶籍地國稅局」申請 | 至<稅務線上申辦>,點選「遺產稅」→「申請補(核)發遺產稅各項證明書」。 |

| 免稅 | 申請「遺產稅免稅證明書」 | 同上 | 同上 |

| 不計入遺產總額 | 申請「不計入遺產總額證明書」 | 同上 | 同上 |

| 提出納稅保證 | 若有特殊原因必須在繳清稅款前辦理產權移轉登記,可在提出<提供擔保品申請書>後申請「同意移轉證明書」 | 同上 | 同上 |

➤ Step4 完成申報

站外連結之參考文章:

>>國稅機關【資料來源:財政部稅務入口網,民國114年4月】

>>申請書表及範例下載【資料來源:財政部稅務入口網,民國114年4月】

>>稅務線上申辦【資料來源:財政部稅務入口網,民國114年4月】

→ 還是覺得流程太複雜嗎?

【馬上聯繫我們,讓律岩幫您服務】